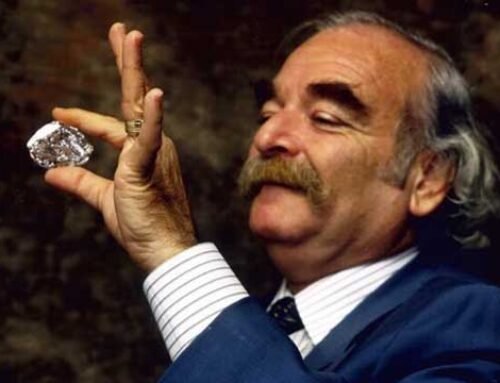

Alrosa n’a pas l’habitude d’acheter des diamants. Premier producteur de diamants bruts en volume, le minier russe représente environ un quart de l’offre mondiale, ce qui en fait le deuxième acteur après De Beers à donner le ton au marché.

Il était donc quelque peu inhabituel qu’Alrosa achète la plupart des pierres brutes lors d’une vente aux enchères organisée en juillet par Gokhran, le dépôt de pierres précieuses de l’État russe. La société vend généralement à Gokhran lorsqu’elle a des stocks excédentaires à écouler. Cette fois, Alrosa a dû combler des lacunes dans ses stocks avant sa vente de juillet. En d’autres termes, elle n’avait pas assez de brut pour répondre à la demande.

Ce scénario étrange était une autre indication de la force du marché du brut en 2021. En outre, Alrosa a augmenté les prix d’environ 7% lors des ventes ultérieures, selon les rapports des clients. Cette augmentation s’ajoute à celle de 16% enregistrée au cours du premier semestre de l’année. De même, les prix de De Beers ont augmenté en moyenne de 14% au cours de la période de six mois, a noté jeudi la société mère Anglo American dans son rapport sur les résultats intermédiaires, et elle a augmenté les prix d’environ 5% en juillet, selon les détenteurs de vues.

Un retour remarquable du côté de la demande

Les exploitants miniers soulignent la reprise du commerce de détail aux États-Unis, où la demande refoulée, les taux d’épargne élevés et les incitations gouvernementales conduisent les consommateurs à dépenser à nouveau pour des articles cadeaux. Les fabricants, quant à eux, s’interrogent sur le caractère durable de la dynamique du marché du brut. Mais parce qu’ils doivent honorer les commandes passées, ils continuent à acheter.

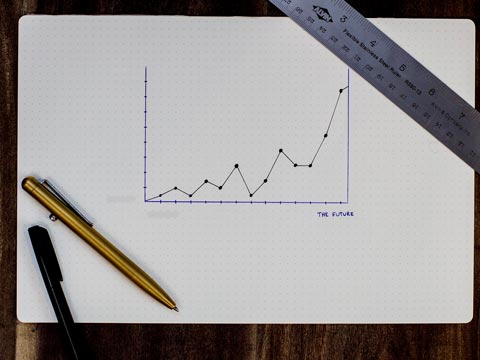

C’est logique, car la demande a fait un retour remarquable après la crise du coronavirus de 2020. Cependant, il y a aussi un problème d’approvisionnement. Se pourrait-il que la production soit trop faible ?

Il semble que la production de diamants ait atteint son apogée et que la barre du nombre de carats extraits du sol ait été à nouveau abaissée. « Le manque de nouveaux projets de diamants signifie que l’offre est susceptible de rester la même ou de diminuer dans un avenir proche« , a déclaré Anglo American.

Selon les données du Processus de Kimberley (PK) publiées début juillet, la production mondiale de diamants bruts en 2020 a diminué de 23% en volume, à 107,1 millions de carats, et de 31% en valeur, à 9,24 milliards de dollars. Et si la valeur devrait augmenter de plus de 10% en 2021 – stimulée par la hausse des prix – le volume devrait diminuer d’environ 4%.

Problèmes opérationnels pour les exploitants miniers

Pour l’instant, le Covid-19 continue d’affecter le secteur minier, avec des épidémies sporadiques du virus qui perturbent les opérations. C’est ce qui s’est passé à la mine Ekati en juin, tandis que certaines mines, comme Gahcho Kué, sont restées fermées plus longtemps que prévu au début de l’année. La production des tuyaux Zarya et Zarnitsa d’Alrosa a été suspendue pendant 14 mois, jusqu’en juin 2021, mais les deux opérations ont repris depuis.

De Beers a également connu des difficultés opérationnelles au premier trimestre en raison de fortes pluies et de problèmes d’électricité, ce qui a entraîné une production inférieure à celle initialement prévue. Plus important encore, la mine d’Argyle, en Australie, a fermé en novembre dernier, retirant du marché une production annuelle de 10 à 20 millions de carats.

Peut-être cela nous éclaire-t-il sur le dynamisme des pierres brutes cette année. Alors que les ventes au détail et la demande de diamants taillés ont retrouvé leur niveau d’avant la pandémie, la production de diamants bruts n’a jamais été aussi faible.

Le scénario que l’on fait miroiter aux investisseurs depuis des années sur la valeur à long terme des diamants est en train de se concrétiser: la hausse de la demande et la stagnation de l’offre devraient faire grimper le prix des diamants bruts et les revenus des sociétés minières. Et cela devrait renforcer les valeurs du taillé.

La nouvelle normalité?

Alors que beaucoup se demandent si les récentes augmentations de prix des diamants taillés sont durables, les fabricants affirment qu’ils ne peuvent pas baisser leurs prix en raison du coût élevé des diamants bruts. Et si la production de brut reste limitée par rapport à la demande, les sociétés minières pourraient être en mesure de maintenir les niveaux de prix actuels du brut.

De Beers a expliqué qu’au cours du premier semestre de 2021, une demande robuste combinée à des contraintes d’approvisionnement dues à des problèmes de production ont créé une dynamique favorable qui a également soutenu la hausse des prix des diamants bruts. Peut-être cela se poursuivra-t-il au second semestre de cette année, lorsque la demande augmente généralement pour la période de fin d’année.

En l’absence de gisements importants, cette situation pourrait également constituer une nouvelle normalité à long terme. Il n’est pas étonnant que les sociétés minières prêchent soudainement l’efficacité au marché. La chaîne d’approvisionnement va en effet se resserrer. Et ce scénario est de bon augure pour quiconque peut mettre la main sur des diamants bruts, même s’il faut pour cela puiser dans les propriétés de l’État.