Début 2015, le marché du retail a appris l’existence des synthétiques en détails. Non pas que personne n’en ait jamais entendu parler avant mais le sujet est brusquement devenu brûlant. Au JCK Las Vegas de cette année-là, la plupart des détaillants se sont exprimés contre les synthétiques, affirmant pour l’essentiel qu’ils ne voulaient pas y être associés. Toutefois, un an plus tard seulement, des détaillants, des négociants et la plupart des autres professionnels chantaient une tout autre chanson : « Nous irons là où nos clients nous attendent. » Et en effet, le marché des consommateurs est celui qui donne le rythme.

Une étude plus approfondie révèle certains facteurs qui ont joué un rôle dans ce changement d’attitude envers les synthétiques. Ainsi, par exemple, les marges des détaillants sur les synthétiques étaient supérieures. Les négociants l’ont également compris. Si on y ajoute la demande croissante des consommateurs pour un produit moins cher mais qui promet d’être identique (et plus éthique, comme le prétendent de fausses affirmations), il n’a pas fallu longtemps avant que les vannes s’ouvrent.

Au-delà des premiers adeptes

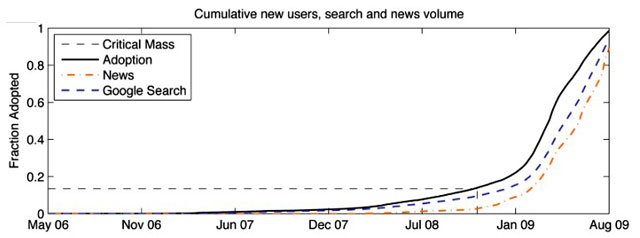

Actuellement, nous nous trouvons à un point d’évolution classique, qu’ont connu de nombreux produits : après une longue période de développement très lent et un rythme d’adoption poussif, suivis par la hausse de la demande et de la diffusion de l’information par les premiers adeptes, nous sommes maintenant à l’étape du bond de géant, au cours de laquelle le marché adopte le produit. Ce modèle a fonctionné pour les recherches sur Google, les achats de smartphones et le nombre de nouveaux utilisateurs sur Twitter. Le graphique suivant présente le modèle de Twitter, tiré de Plos One (une lecture chaudement recommandée si vous souhaitez comprendre la modélisation de ces tendances).

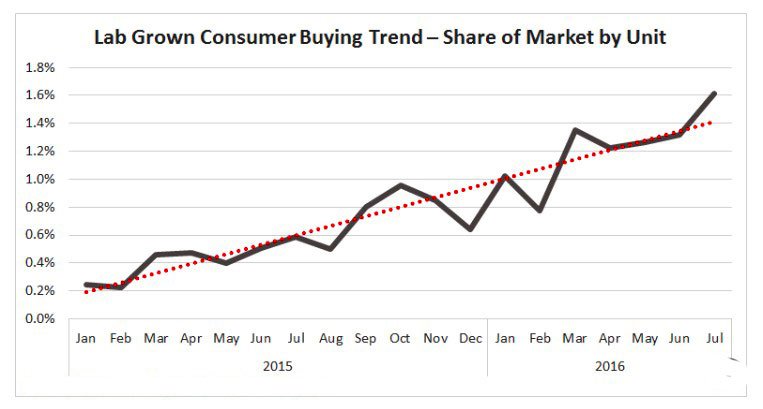

Cette tendance représente la réalité des synthétiques sur le marché de consommation. Et pour le prouver, étudiez le graphique suivant des ventes de synthétiques depuis 2015. Les chiffres étaient faibles à l’époque mais la première tendance était évidente : en 18 mois, les ventes de synthétiques, en pourcentage de toutes les ventes de diamants, n’ont pas simplement doublé ou quadruplé, elles ont été multipliées par huit.

Le bond dans le rythme d’adoption n’est pas limité aux consommateurs ou aux détaillants. Les négociants, les fabricants et autres acteurs de l’industrie diamantaire entrent aussi dans le secteur des synthétiques.

Qu’est-il arrivé aux prix?

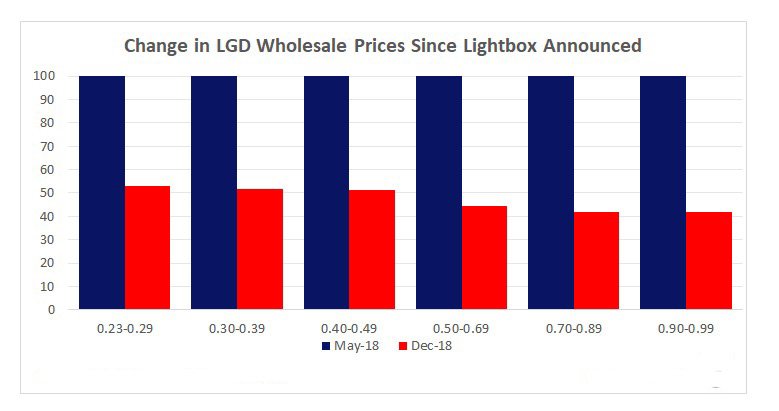

Pour tenter de protéger les diamants d’une perte de parts de marché, De Beers a lancé une nouvelle initiative intitulée Lightbox en mai 2018. L’une des motivations du programme était de tarifer les synthétiques en fonction d’une marge raisonnable, au-delà des coûts de production, et non pas sur la base d’une sorte d’écart artificiel avec les tarifs des diamants naturels.

L’industrie a considéré les tarifs de Lightbox, à 800 dollars par carat, comme un possible facteur de baisse des prix des synthétiques et, du coup, de leur positionnement aux yeux des consommateurs, qui deviennent alors un simple article d’imitation ou de remplacement. Lightbox a-t-elle donc réussi à forcer cette baisse des prix? La réponse est mitigée.

En août 2018, près de trois mois après l’annonce de Lightbox et juste avant le début des ventes, une interrogation des producteurs et des négociants de synthétiques, ainsi que des fabricants de bijoux à propos de la tarification les a trouvés tous à peu près unanimes : les prix des transactions de gros avaient perdu de 30% à 40% environ.

Les tarifs étaient assez stables en septembre, alors que le marché des synthétiques avait déjà pris en compte les nouveau prix et l’hésitation exprimée par les détaillants américains avant le prochain lancement de Lightbox.

Les Smalls continuent à reculer

Au cours des mois suivants, il s’est passé quelque chose d’intéressant. Les prix des rondes synthétiques de 1 carat et plus sont restés stables. Tout ce qui était en dessous, là où Lightbox était présente, a continué à voir ses prix baisser. Une tendance s’est dessinée : plus les marchandises étaient petites, moins elles perdaient. Fin décembre 2018, les prix des quarts de carat avaient baissé de 12% supplémentaires et les rondes synthétiques de 0,90 à 0,99 carats avaient perdu en moyenne plus de 30%.

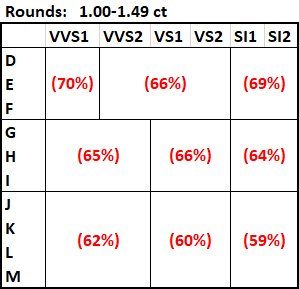

Comme le montre la carte ci-dessous, les changements de prix ne sont pas les mêmes pour toutes les combinaisons de couleurs et de puretés. L’une des tendances tarifaires montre des baisses très limitées des marchandises de couleurs inférieures et puretés supérieures, contrairement à une forte baisse des prix des marchandises de couleurs et puretés inférieures, comme pour les quarts de carat.

Prix des diamants synthétiques vs naturels

Le marché s’interroge souvent pour connaître l’écart entre les prix des diamants naturels et des synthétiques. Cette question concerne généralement les tarifs du retail. Une comparaison rapide des prix du retail montre un écart de 20% à 40%, en fonction des marchandises, du branding du détaillant, du positionnement de marché, etc. Les prix de gros affichent des comportements très différents. Sur ce marché, les diamants ont des tarifs identiques à ceux d’une matière première, une façon bien plus précise de mesurer des changements de prix au fil du temps.

Les prix de gros du taillé synthétique sont de 50% à 85% plus bas que ceux des diamants naturels. L’ampleur de l’écart de prix présente deux caractéristiques générales. Premièrement, plus les marchandises sont petites, plus l’écart de prix est important. Deuxièmement, l’écart de prix entre synthétiques et diamants naturels présentant une bonne combinaison de couleurs et de puretés (DEF/VVS) est plus important qu’entre des marchandises ayant une combinaison de couleurs/qualités inférieure (KLM/SI2-I).

En moyenne, fin décembre, les synthétiques de 1 carat étaient tarifés 64% de moins que les diamants naturels. Les tiers de carat étaient 75% moins chers. Si vous vous demandez pourquoi l’écart de prix au retail est si réduit, la réponse est simple: les détaillants prennent une marge supérieure.

Conclusion

La demande de synthétiques augmente. Les détaillants de tous les segments, à l’exception du très haut-de-gamme, sont entrés sur le marché. Lorsque Lightbox a installé de la concurrence, les prix ont baissé. Tout n’est pas dû à Lightbox mais cela montre que, lorsque l’industrie se bat, elle peut gagner. Actuellement, les détaillants profitent de meilleures marges sur les synthétiques, ce qui les incite à poursuivre la promotion auprès des clients.

Si les sociétés diamantaires veulent préserver leur marché, elles doivent se réveiller maintenant et avancer, faute de quoi elles pourraient rapidement disparaître. Le raisonnement économique est simple : la plupart des mines de diamants produisent une série de marchandises, allant de très petites pierres de faible qualité à des merveilles de grosseur supérieure. Comme les miniers doivent vendre toute la gamme pour que leurs opérations soient rentables, ils s’abstiendront d’extraire s’ils ne sont pas capables de vendre les marchandises de bas et de milieu de gamme. Sans marchandises de base, quasiment rien d’autre ne pourra être extrait ou proposé.

En bref, si le premier graphique vous terrifie, vous comprenez que l’industrie doit se mettre en route et se battre pour son futur succès.

« Ce qui est difficile est bon, le facile n’a pas de profit. »

Sylvain Goldberg